Az extraprofit adókról szóló kormányrendelettel bevezetett adóváltozások

Hírlevelünkben összefoglaljuk a Magyar Közlöny idei 93. számában kihirdetett, kormányrendelet által bevezetett különadókat és az ezekhez kapcsolódó főbb adózási szabályokat.

A hitelintézetek és a pénzügyi vállalkozások további különadók fizetésére lesznek kötelesek

A jelenleg hatályban lévő pénzintézeti különadó mellett a hitelintézetek és a pénzügyi vállalkozások a 2022-2023. adóévekre további különadó fizetésére kötelezettek. Az adó alapja a helyi iparűzési adó alapjánál figyelembe vehető nettó árbevétel, az adó mértéke 2022-ben 10 %, 2023-ban 8 %. A 2022. évi adókötelezettséget 2022. október 10-ig és 2022. december 10-ig két egyenlő részletben, a 2023. évi adókötelezettséget 2023. június 10-ig, 2023. október 10-ig és 2023. december 10-ig három egyenlő részletben kell megfizetni.

Az energia-előállítók átmenetileg további különadó fizetésére válnak kötelezetté, Robin Hood meghódítja a bioetanol-gyártókat is

A kormányrendelet értelmében a kőolajtermék-előállítók a 2022-2023. adóévekben a jelenleg hatályban lévő, az energiaellátók jövedelemadója (az ún. „Robin Hood adó”) mellett az Oroszországból származó importjuk után további különadó fizetésére kötelesek. A különadó alapja az az árkülönbözet, amennyivel olcsóbban szerzi be az adóalany az Oroszországból származó nyersolajat az északi tengeri Brent olaj dollárban meghatározott áránál. (A Brent olaj adott havi napi középár-jegyzéseinek számtani átlagát kell viszonyítani az Oroszországból történő beszerzés ugyanazon havi számtani átlagához.) A különadó mértéke 25 százalék.

A kiserőművek kivételével a megújuló energiát kötelezően átvevő áramtermelők is fizetnek különadót, egyes esetekben (pl. ha mérlegköri tagságuk, támogatási szerződésük 2022-ben vagy 2023-ban megszűnik), kivéve, ha az energia szilárd biomasszából ered. A különadóval a betáplált energiából származó bevétel és kötelező átvételi vagy támogatott ár közti pozitív különbözet 65%-át vonják el.

Ezeket a különadókat havonta, a tárgyhónapot követő hónap 20. napjáig kell megállapítani, bevallani és megfizetni azzal, hogy az adóalany a 2022. január 1-je és 2022. július 1-je közötti időszak egyes hónapjaira fizetendő különadót 2022. szeptember 20. napjáig állapítja meg, vallja be és fizeti meg.

Az energiaellátók jövedelemadóját kiterjesztik a bioetanol, a keményítő és keményítőtermék gyártó, valamint a napraforgóolaj-gyártó társaságokra is, igaz, hogy a jelenlegi rendelkezések szerint csak 2022-re és 2023-ra. Az adót a 2021. december 31-e után kezdődő, 2022. július 1-jét is tartalmazó adóév egészére fizetni kell. Az érintettek 2022. évi adóelőlege 2022. szeptember 20-ig önadózással rendezendő, majd utána havonta kell vallani. A 2023-ra várható adóelőleg összegét 2023. január 20-ig kell megállapítani, majd a havi bevallást folytatni.

A légitársaságoknak is fizetniük kell

Július 1-jétől a légitársaságok földi kiszolgálását végző gazdálkodók a belföldről induló, nem-tranzit utasok száma alapján – fő szabályként – 9 750 Ft/fő hozzájárulást fizetnek. Ha azonban az utas végcélja EU-s tagállam, vagy Izland, az Egyesült Királyság, Svájc, Norvégia, Ukrajna, egyes európai miniállamok vagy a Balkán, utasonként csak 3 900 Ft fizetendő.

A hozzájárulást az adott hónapban indult utasok után, a következő hónap 20-áig kell bevallani és megfizetni, elektronikus bevallással, önadózásként. Figyelemre méltó ugyanakkor, hogy a kötelezés nem tartalmaz átmeneti jellegre való utalást (pl. hogy csak 2023 végéig kellene fizetni).

Drágul az alkalmi foglalkoztatás

Szakítva azzal, hogy az egyszerűsített foglalkoztatás keretében fizetendő közteher fix összegű (napi 500, 1 000 vagy 4 000 Ft, ágazattól függően), a 2022. július 1-jétől kezdődő jogviszonyokra már a NAV által közzéteendő, a hónap első napján érvényes minimálbér százalékában kell leróni a közterheket (itt sem történik utalás az intézkedés átmeneti jellegére). A mezőgazdasági és turisztikai ágazatban a minimálbér 0,5%-a, egyéb ágazatban a minimálbér 1%-a, a filmes statisztáknál a minimálbér 3%-a fizetendő a munkaviszony minden egyes napjára. A filmes szakmában a napi maximális nettó jövedelem a minimálbér 12%-a lehet (100 Ft-ra kerekítve). A nyugellátásra való jogosultság számításakor keresetként az agráriumban a minimálbér 1,4%-a, a többi esetben 2,8%-a veendő figyelembe minden egyes, munkában töltött napra.

A cégautóadó összege majdnem duplázódik

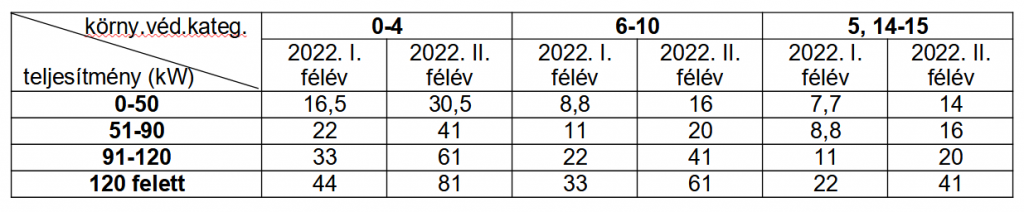

A 2022-es adóév második félévére fizetendő cégautóadó valamivel több, mint 80%-kal nő minden kategóriában. Havi összege ezer Ft-ban – az eddigivel összehasonlítva, a környezetvédelmi osztályba sorolás kategóriái szerint – a következőkre változik:

Az adó összege csak 2022-re rögzített. Hogy hogyan alakul a cégautó adózása 2023-ra, nem tudható előre.

Sávossá válik a gyógyszerforgalmazás adója

Az OEP által is finanszírozott gyógyszerek támogatásának a termelői (vagy importbeszerzési) árral arányos részére eddig gyógyszerek esetén 20%-ot kellett fizetni gyógyszeradóként. Legelőször a 2022. július 20-ig esedékes elszámolásoknál már különbség lesz az olcsóbb és a drágább gyógyszerek adója közt. A 10 ezer Ft alatti termelői (vagy importbeszerzési) árú gyógyszer esetében a befizetési kötelezettség nem változik, 10 ezer Ft feletti egységár esetén azonban 28%-ra nő. Bár a jelenlegi mentességek megmaradnak (pl. az egyedi méltányosság alapján adott gyógyszerekre), a gyógyszertárban forgalmazott tápszerek eddigi 10%-os adója „belesimul” az előbbi, sávos kategóriákba (az anyatejpótlók és -helyettesítők nélkül).

Nő a népegészségügyi termékadó alá vont termékek köre és az adó mértéke

Túl azon, hogy – hüvelykujj-szabályként – a NETA összege mintegy 30%-kal nő, újrafogalmazták a NETA-val érintett termékek körét. Figyelni kell emellett arra is, hogy a 2018. január 1-je és 2022. május 15-e közti tarifaszám-változásokat is követni kell (a nómenklatúra állapotrögzítő rendelkezése ugyanis frissült). Fogyasztóként tapasztalhatjuk majd, hogy pl. csak a legalább 50% gyümölcs-, illetve zöldségtartalmú ivólevek mentesülnek a NETA-tól (eddig a 25% is elég volt a mentességhez), és egyes, csak édesítőszeres szörpökre és gyümölcsízekre is fizetni kell NETA-t.

További adóterhelés a távközlési szolgáltatóknak és a biztosítótársaságoknak

Az eddigi ágazati különadón túl (azokon felül) sávosan progresszív pótadó fizetésére kötelezettek a NAV felé a távközlési és biztosítási szolgáltatók, igaz, hogy csak átmeneti időre (a 2022. július 1-jét is tartalmazó és az azt követő adóévre), de pótadó-előleg fizetés mellett.

A távközlési pótadó a helyiadó-törvény szerint számított nettó árbevétel mértékétől függ. (Induló vállalkozásoknál az adatokat évesítetten kell érteni.) 1 MdFt-os árbevételig nincs pótadó-kötelezettség, 1-50 MdFt közt 1% fizetendő, az 50 MdFt feletti, de 100 MdFt-ot meg nem haladó részre 3%, a 100 MdFt feletti összegre 7% a pótteher. Ha esetleg szétaprózódással kívánna valaki alacsonyabb adósávba kerülni, úgy a 2022. június 1-je utáni átszervezéseknél már össze kell számítani a tao-törvény szerinti kapcsolt vállalkozások bevételi adatait, hacsak nem igazolja a cégcsoport, hogy a szétválásokat kizárólag gazdasági okok miatt hajtották végre.

A pótadó-előleget először 2022. november 30-áig kell megfizetni a 2021-ben kezdődött adóév adatai alapján, majd a 2023-ban indult adóévre az évkezdettől számított 5. hónap utolsó napjáig a 2022-es adóév számaiból kiindulva.

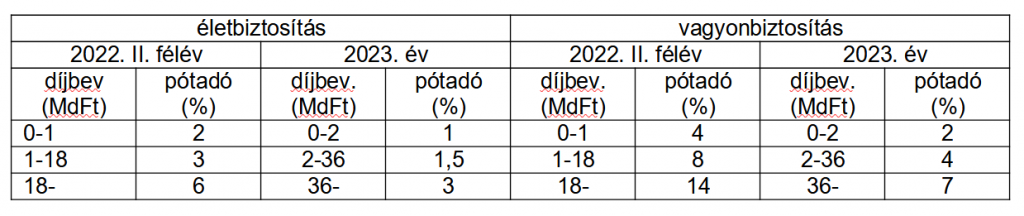

A biztosítási pótadó mértéke attól függ, hogy vagyon- vagy életbiztosítási díjbevételről beszélünk-e. Mivel 2022-ben egy félévre kell fizetni, 2023-ban pedig teljes évre, a pótadó mértéke 2023-ra feleződik, miközben a díjbevételi sáv duplázódik. Az alábbi táblázat ezt foglalja össze:

A tranzakciós illeték 6 ezer Ft-os felső határa 10 ezerre nő

Bár a tranzakciós illeték változatlanul 0,3%, ennek maximuma fizetési műveletenként 10 ezer Ft-ra nő, akár egy banknál, az árutőzsdénél vagy befektetési szolgáltatónknál kezdeményezzük is a tranzakciót. Emellett a határon átnyúló pénzügyi szolgáltatóknak is nyilvántartásba kell vetetniük magukat a NAV-nál, hogy pénzforgalmi szolgáltatási, hitel- és pénzkölcsönnyújtási, pénzváltási, pénzváltás-közvetítői tevékenységük után az illetéket a belföldi szolgáltatókhoz hasonlóan megfizessék. Mentes ugyanakkor az illeték alól az államkincstári vagy postai értékpapír-jegyzés.

Emelkednek a jövedékiadó-terhek

A rendelet értelmében a jövedéki adóról szóló törvényben foglalt egyes energiatermékek esetében az adómérték 12-15 százalékkal, míg az egyes alkoholtartalmú termékek esetében jellemzően 10 százalékkal fog emelkedni. A dohánygyártmányok adója két részletben nő, először a 2022. július 1. és 2022. december 31. közötti időszakra átlagosan 10-15%-kal, második lépésben 2023-tól további átlagosan 5-8%-kal.

A kiskereskedelmi láncok 2022-ben pótadót fizetnek, 2023-ban pedig megnövelt adómértékkel számolhatnak

A kiskereskedelmi adóról szóló 2020. évi XLV. törvény (a továbbiakban Kiskeradó tv.) szerint adóköteles tevékenységet végző adóalanynak egyszeri, kiskereskedelmi pótadót kell megfizetnie 2022. november 30-ig, amennyiben a 2022. július 1-jét magában foglaló adóévben a Kiskeradó tv. hatálya alá tartozik. Az egyszeri pótadó alapja az adóalany 2021. évi kiskereskedelmi adójának 80 százaléka.

A kiskereskedelmi adó mértéke 2023-ban nő, amit már a 2023-as előlegfizetéskor is érvényesíteni kell. A sávok változatlansága mellett 500 millió és 3 MdFt forgalom közt a jelenlegi 0,1%-ról 0,15%-ra, 3 és 100 MdFt közt 0,4-ről 1%-ra, 100 Md Ft felett a mostani 2,7%-ról 4,1%-ra ugrik a kiskereskedelmi adó mértéke.

Drágulnak egyes kitermelési állami monopóliumok

A bányászatról szóló 1993. évi XLVIII. törvény módosításai között szerepel egyebek között a bányajáradék mértékének megemelése. A kőolaj- és földgáz-kitermelő – néhány eset kivételével – 2022-ben és 2023-ban köteles legalább a 2021-es mennyiséget kitermelni.

Másképp számítódik majd a kitermelt fajlagos érték is. A fajlagos érték 2022-ben és 2023-ban minimum összeghez kötött.

Felmerülő kérdéseivel forduljon tanácsadóinkhoz.

Vadkerti Krisztián, partner

Pénzely Márta, adó menedzser

Székely Gábor, adó menedzser

Lépjen kapcsolatba szakembereinkkel!

Az alábbi űrlap segítségével feliratkozhat szakmai hírlevelünkre, így folyamatosan értesítjük az adózás, a könyvelés és a bérszámfejtés területén megjelenő újdonságokról.